Разработка ключевых показателей - KPI в банке.

Управление риском материальной мотивации персонала.

Ковалев Сергей Михайлович

Руководитель консалтинговой компании БИТЕК

(Бизнес-инжиниринговые технологии)

Радченко Татьяна Васильевна

Главный бухгалтер, Председатель Комитета банковских технологий

АКБ «НОВИКОМБАНК», член Координационного комитета АРБ

по стандартам качества банковской деятельности

Согласно УКАЗАНИЯ БАНКА РОССИИ №2005-У "ОБ ОЦЕНКЕ ЭКОНОМИЧЕСКОГО ПОЛОЖЕНИЯ БАНКОВ" В ЧАСТИ УПРАВЛЕНИЯ РИСКОМ МАТЕРИАЛЬНОЙ МОТИВАЦИИ ПЕРСОНАЛА ПУ7, базирующегося на требованиях БАЗЕЛЬСКИХ стандартов, система оплаты труда в российских банках должна состоять из фиксированных выплат, а также из различных стимулирующих выплат, рассчитываемых на основе выполнения персоналом ключевых показателей - KPI.

Причем для должностных лиц, существенно влияющих на уровень рисков банка величина переменной части должна составлять не менее 50% от общего вознаграждения. При этом не менее 40% стимулирующих выплат должны быть отложенными на период не менее одного года и рассчитываться на основе выполнения ключевых показателей, измеряющих итоговый результат за данный период (см. рис. 1).

Соответствие системы мотивации и оплаты труда вышеуказанным требованиям Банка России влияет на классификационную группу банка. В данной статье рассматриваются вопросы разработки ключевых показателей - KPI банка, а также системы мотивации и оплаты труда (СМОТ) на основе KPI, обеспечивающей выполнение указаний Банка России.

Рис. 1. Структура вознаграждения и стимулирующие выплаты

Системный подход к разработке ключевых показателей - KPI банка и системы мотивации оплаты труда на основе KPI включает четыре этапа:

1. Разработка стратегических целей и ключевых показателей банка.

2. Разработка ключевых показателей структурных подразделений банка.

3. Организация мониторинга и контроля выполнения ключевых показателей.

4. Выбор ключевых показателей для включения систему оплату труда и разработка методов расчета премий на основе KPI.

1. Разработка стратегических целей и ключевых показателей банка

Практика разработки ключевых показателей в банках, а также современные подходы к разработке KPI, например, такие как система сбалансированных показателей - BSC (Balanced Scorecard), требуют, чтобы ключевые показатели разрабатывались сверху вниз, а сама система показателей была сбалансированной и полной. Подход "сверху-вниз" подразумевает первоочередную разработку стратегических целей и ключевых показателей, измеряющих деятельность банка в целом и их последующее каскадирование вниз на уровень структурных подразделения и персонала.

Для разработки стратегических ключевых показателей руководство банка должно определить стратегические цели банка. После этого для каждой стратегической цели выбираются ключевые показатели, с помощью которых цель будет измеряться.

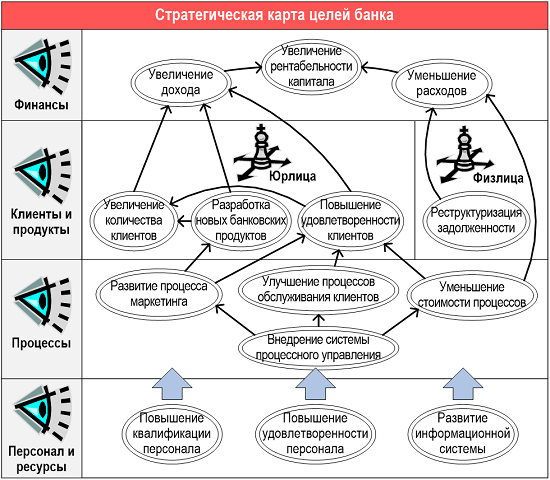

Современные подходы предлагают, сформулировать от 10 до 20 наиболее важных стратегических целей по всем аспектам деятельности банка. Подход BSC требует, чтобы система показателей была полной и для этого предлагает четыре группы стратегических целей и показателей по следующим перспективам: финансы, клиенты-продукты, процессы и ресурсы. Ресурсные цели обычно включат цели по двум наиболее важным для банка ресурсам: персоналу и ИТ-системе (человеческие и информационные ресурсы).

На рис. 2 приведен пример карты стратегических целей банка в соответствии с требованиями BSC, которая наглядно визуализирует стратегические цели по четырем перспективам и причинно-следственные связи между ними.

Рис. 2. Пример карты стратегических целей банка

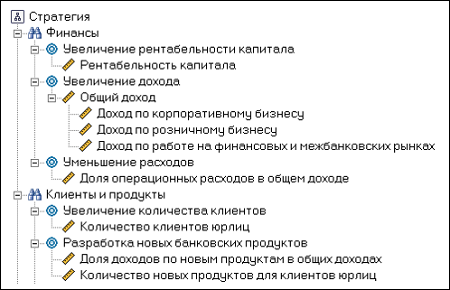

В соответствии с требованиями BSC стратегические цели должны быть сформулированы кратко, а для их конкретизации для каждой цели определяются один или несколько ключевых показателей. По этим показателям должны быть спланированы целевые значения на конец горизонта стратегического планирования (обычно 3-5 лет), а также плановые значения на даты стратегического контроля, который проводится обычно один раз в год.

Именно по стратегическим ключевым показателям первый руководитель банка должен отчитываться перед акционерами и вышестоящими организациями с периодичностью, предусмотренной процедурой стратегического контроля.

На рис. 3 приведен пример фрагмента перечня стратегических ключевых показателей банка в разрезе стратегических перспектив и целей.

Рис. 3. Пример фрагмента перечня стратегических ключевых показателей банка

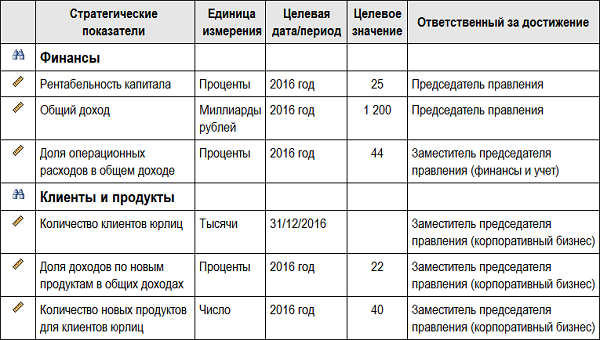

После определения стратегических ключевых показателей необходимо распределить ответственность за их выполнение среди руководителей банка, а также определить веса показателей. На рис. 4 приведен пример фрагмента счетной карты банка со стратегическими показателями, их целевыми значениями и ответственными за их достижение.

Рис. 4. Пример фрагмента счетной карты со стратегическими показателями банка

2. Разработка ключевых показателей подразделений банка

Перед каскадированием стратегических ключевых показателей на нижний уровень необходимо структурные подразделения банка разделить на группы в зависимости от их роли в бизнес-процессах и влиянии на стратегические цели. Обычно в этом случае в банках подразделения делят на три группы:

- Зарабатывающие подразделения, которые занимаются привлечением и обслуживанием клиентов, работают на фондовом, финансовом и срочных рынках, взаимодействуют с финансовыми институтами, и которые отвечают за генерацию дохода.

- Обеспечивающие подразделения - непосредственно участвуют в процессах обслуживания клиентов, либо оказывают оперативную поддержку работе зарабатывающих подразделений.

- Управленческие подразделения - выполняют управленческие процессы и функции, результатом деятельности которых являются управляющие воздействия: планы, нормативы, результаты анализа деятельности банка и др.

Такая классификация подразделений необходима, чтобы обеспечить приоритезацию и правильную этапность работ по разработке KPI на нижнем уровне: сначала разрабатываются KPI по зарабатывающим подразделениям, потом по обеспечивающим, в последнюю очередь - по управленческим.

Практический опыт разработки и внедрения системы ключевых показателей в банках показал эффективность следующего метода определения ключевых показателей для структурных подразделений.

Сначала руководство банка должно довести до структурных подразделений стратегические цели и ключевые показатели. В этом очень сильно помогает стратегическая карта целей (см. рис. 2), которая в графическом виде наглядно визуализирует стратегические цели по стратегическим перспективам и причинно-следственные связи между ними.

После изучения стратегических целей и показателей, каждое подразделение в отдельности должно предложить способы, с помощью которых оно может внести вклад в их достижение. После перечисления всевозможных влияний на стратегию и вкладов подразделения в достижение стратегических показателей, необходимо отобрать наиболее значимые из них и разработать ключевые показатели, с помощью которых это можно измерить.

В первую очередь такую работу нужно проделать для зарабатывающих подразделений, так как они отвечают за генерацию дохода и непосредственно влияют на финансовые, клиентские и продуктовые стратегические показатели.

После определения ключевых показателей для зарабатывающих подразделений такую работу необходимо проделать для обеспечивающих, а потом и для управленческих отделов банка. В ходе такой работы, эти подразделения должны изучить не только стратегические цели и показатели, но и ключевые показатели, разработанные для зарабатывающих отделов. После чего они должны предложить инициативы, нацеленные на выполнение изученных ими целей и показателей.

Причина, по которой определение ключевых показателей для управленческих подразделений выполняется в последнюю очередь связана с тем, что с одной стороны большая часть их влияния на стратегические цели и показатели, а также на показатели зарабатывающих отделов является косвенным и отложенным по времени, а во-вторых, оценивать результаты управленческого труда (планы, проведенный анализ, разработанные новые формы управленческой отчетности и др.) сложнее. В результате этого на выбор и определение методик расчета значений показателей управленческих подразделений уходит больше времени и поэтому многие банки приступают к этой работе только после того, как внедрена система ключевых показателей по зарабатывающим, а далее и по обеспечивающим отделам.

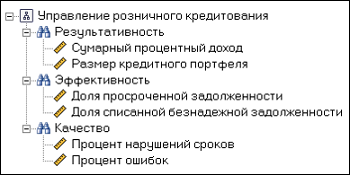

На рис. 5 приведен пример перечня ключевых показателей, разработанных для зарабатывающего подразделения банка "Управление розничного кредитования".

Необходимым условием правильного определения ключевых показателей структурных подразделений является понимание процессов, за которые подразделение отвечает и функций, выполняемых внутри подразделения. Поэтому если в банке не выделены и не описаны хотя бы на верхнем уровне процессы, не назначены за них ответственные ("владельцы процессов"), а также не разработаны Положения о структурных подразделениях - заниматься разработкой ключевых показателей подразделений будет трудно.

В этом случае работа по разработке KPI будет двигаться медленно и тяжело, потому что параллельно придется разбираться с процессами и распределением ответственности за их выполнение между структурными подразделениями банка.

Рис. 5. Пример ключевых показателей управления розничного кредитования банка

Важным требованием разработки ключевых показателей подразделений, соблюдение которого требуют современные подходы, является полнота системы показателей. Согласно этому требованию каждый отдел вне зависимости от своей принадлежности к основной, обеспечивающей или управленческой деятельности банка и выполняемых им функций должен иметь полный набор показателей.

В отличие от стратегических целей и ключевых показателей, которые были сгруппированы по четырем перспективам BSC, многие банки при разработке показателей подразделений разбивают их на три группы: результативность, эффективность и качество. Как показала практика, такая классификация для подразделений является более удобной, а также обеспечивает полноту системы показателей.

В качестве показателей результативности выбирают показатели, измеряющие результаты деятельности подразделения. В случае, если структурное подразделение является зарабатывающим, то в эту группу включаются показатели дохода, прибыли, количества размещенных денежных средств и проданных продуктов. Для обеспечивающих и управленческих подразделений банка показатели результативности выражаются в производительности работы отдела, в количестве оказанных услуг для других отделов, а также в выполнении планов и заданий.

В некоторых банках, внедривших трансфертное ценообразование, подразделения, не зарабатывающие деньги с внешнего рынка, имеют свои виртуальные счета и осметчивают свои услуги, оказанные другим подразделениям банка. В этом случае для таких подразделений рассчитываются виртуальные доход и прибыль, которые являются показателями результативности работы подразделений.

В качестве показателей эффективности любого подразделения банка выступают наиболее значимые статьи расходов, на которые подразделение может влиять. В случае необходимости в эту группу следует включать показатели соблюдения бюджета затрат отдела, а также показатели себестоимости результатов работы подразделения.

Например:

- Затраты на выдачу одного кредита;

- Затраты на привлечение одного клиента;

- Затраты на согласование одного договора;

- Затраты на подбор одного сотрудника;

- и др.

Такие показатели представляют удельные затраты и их улучшение наряду с другими ключевыми показателями эффективности приводит к повышению экономичности процессов и функций подразделения. Также в эту группу включаются показатели выработки или производительности ресурсов подразделения, например, количество выданных розничных кредитов на одного сотрудника управления розничного кредитования или количество согласованных договоров на одного сотрудника юридического отдела.

Третья группа показателей качества должна быть представлена показателями, измеряющими качество результатов работы отдела, а также сроки их получения. В случае необходимости в группу включаются показатели удовлетворенности внешних или внутренних, клиентов подразделения, показатели количества ошибок и своевременности работы, включаются показатели степени соответствия требованиям по срокам, качеству, а также требования по полноте, формируемых подразделениями документов (например, требования по полноте кредитного досье, которое часто в банках нарушается).

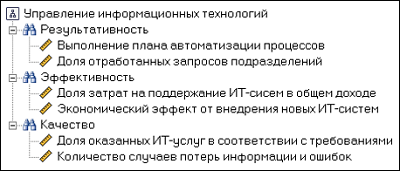

На рис. 6 представлен пример перечня ключевых показателей, разработанных для обеспечивающего подразделения банка "Управление информационных технологий".

Рис. 6. Пример ключевых показателей управления информационных технологий банка

Процессы и функции каждого подразделения банка можно измерять большим количеством параметров. Поэтому важно проконтролировать, чтобы при разработке ключевых показателей подразделения были взяты, во-первых, наиболее важные с точки зрения стратегии показатели подразделения, а во-вторых, чтобы эти показатели были проблемными - то есть подлежащими первоочередному улучшению. Для этого необходимо изучить проблематику процессов и функций подразделения и определить в них "узкие места".

Третьим важным требованием к выбору ключевых показателей является их простота и измеримость. Выбранные показатели должны быть простыми как для понимания, так и для расчета. Например, такие показатели как "Индекс скоординированности" или "Индекс сбалансированности" из-за общности являются сложными с точки зрения понимания и измерения, в результате этого различные сотрудники могут понимать разное под этими терминами, а обсуждение методики измерения таких показателей приведет к бесконечным обсуждениям и спорам. Даже если и удастся разработать и согласовать методику измерения таких показателей - она будет непонятной, сложной и трудоемкой, а ее включение в систему мотивации и оплаты труда приведет к обратному эффекту - демотивации. В результате введение "сложных" показателей не только не даст пользы для банка, но и может привести к негативным эффектам, а также непроизводительным трудозатратам (потерям) на их расчеты и анализ.

После определения ключевых показателей подразделений банка необходимо определить по ним целевые и плановые значения, утвердив методику расчета по каждому KPI, а также определить веса этих показателей.

3. Мониторинг и контроль выполнения ключевых показателей

В отличие от стратегических показателей банка, горизонт планирования по которым может составлять до 3-5 лет, а периодичность контроля осуществляется раз в год, ключевые показатели подразделения имеют более короткий горизонт планирования, который обычно выбирают равным одному году, а контроль их выполнения осуществляют один раз в месяц. Соответственно по каждому ключевому показателю подразделения необходимо определить целевое значение на конец текущего года и плановые значения на конец каждого месяца.

Исключение могут составлять ключевые показатели, которые невозможно, трудоемко или нецелесообразно измерять ежемесячно, например, такие как удовлетворенность потребителя, удовлетворенность персонала, узнаваемость банка и др. По таким ключевым показателям допускается проведение контроля один раз в квартал, либо один раз в полугодие и реже.

На рис. 7 приведен пример план-фактного отчета по выполнению ключевых показателей для зарабатывающего подразделения банка "Управления розничного кредитования". В отчете по каждому показателю приводится плановое значение на текущую контрольную дату/период, фактическое значение, абсолютное отклонение, индекс (степень) выполнения показателя и цветовой индикатор, визуализирующий степень выполнения KPI.

Рис. 7. Пример план-фактного отчета по выполнению ключевых показателей

управления розничного кредитования банка

Индекс выполнения рассчитывается как отношение фактического значения к плановому значению для показателей, желаемый тренд которых, является положительным, например, для показателя "Суммарный процентный доход". Для показателей, желаемый тренд которых является отрицательным, например, для показателя "Доля просроченной задолженности", индекс выполнения, представляет обратное отношение - отношение плана к факту.

Обычно используется трехцветный индикатор выполнения показателей. В случае если индекс выполнения KPI равняется или больше единицы - используется индикатор зеленого цвета, в случае если индекс меньше единицы, но больше 0,8 - используется желтый индикатор и случае, когда индекс ниже 0,8 - используется красный цвет.

Для не которых показателей, например, таких как "Количество ошибок" применяется простой подход к измерению индекса выполнения - выполнено или не выполнено. В этом случае индекс может принимать только два значения 1 или 0, а индикатор может иметь только два цвета: зеленый или красный.

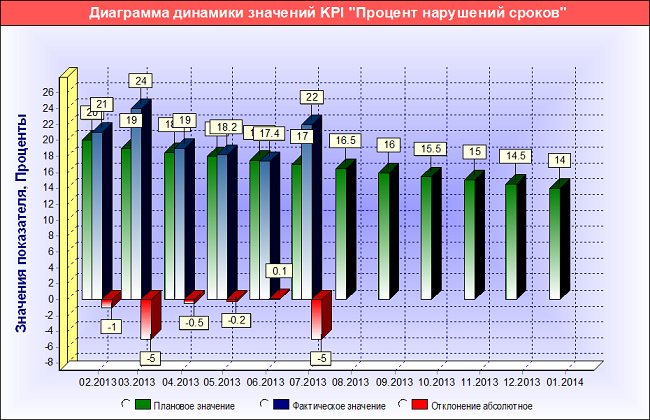

Помимо приведенного план-фактного отчета, содержащего данные по выполнению всех ключевых показателей структурного подразделения (см. рис. 7) для более детального анализа по каждому показателю формируются план-фактные отчеты, содержащие временную динамику план-фактных значений за несколько периодов. На рис. 8. приведен пример такого отчета за первое полугодие по ключевому показателю "Процент нарушения сроков" для зарабатывающего подразделения банка "Управление розничного кредитования".

Рис. 8. Пример план-фактного отчета за первое полугодие по показателю

"Процент нарушения сроков" для управления розничного кредитования банка

Для план-фактного анализа выполнения показателя также необходимо использовать графические диаграммы динамики выполнения KPI. С их помощью наглядно демонстрируется, поведение показателя по различным периодам, визуально оценивается среднеквадратичные отклонения значений KPI, а также возможно увидеть особые причинны, влияющие на эти отклонения, например, сезонность и др. На рис. 9 приведен пример диаграммы динамики значений показателя "Процент нарушения сроков" для зарабатывающего подразделения банка "Управление розничного кредитования".

Рис. 9. Пример диаграммы динамики значений показателя "Процент нарушения сроков"

для управления розничного кредитования банка

Помимо анализа динамики выполнения ключевого показателя полезным инструментом поиска причин, влияющих на отклонение KPI, является причинно-следственный анализ отклонений, результатом которого является построение причинно-следственной диаграммы (диаграммы Исикавы). На рис. 10 приведен пример такой диаграммы на примере показателя "Процент нарушения сроков" для зарабатывающего подразделения банка "Управление розничного кредитования".

Рис. 10. Пример причинно-следственной диаграммы анализа показателя

"Процент нарушения сроков" для управления розничного кредитования банка

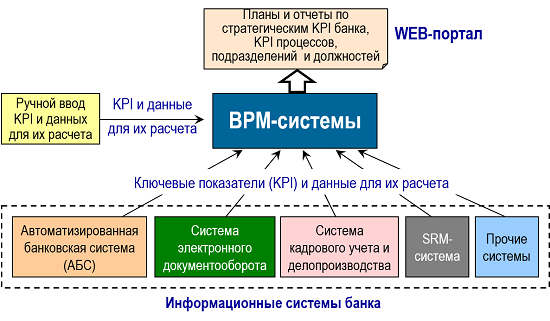

Для проведения план-фактного контроля выполнения ключевых показателей необходимо собрать фактическую информацию об их выполнении. Практика разработки KPI показала, что без автоматизации создать полноценную рабочую систему показателей невозможно. Заполнение вручную план-фактных форм по выполнению показателей приведет к ошибкам, большим трудозатратам и невозможности эффективно поддерживать работу с необходимым набором KPI.

Также необходимо учитывать, что фактическая информация по различным видам показателей хранится в различных информационных системах банка. Для преодоления этой трудности необходимо использование информационных систем класса BPM (Business Performance Management) - см. рис. 10.

Рис. 11. Автоматизация работы с показателями с использованием BPM-систем

С помощью BPM-системы автоматизируется процедура получения фактических данных по ключевым показателям из различных информационных систем и хранилищ банка, автоматизируется процедура формирования план-фактных отчетов и диаграмм по выполнению показателей, обеспечивается возможность контроля и анализа комплексной фактической информации о выполнении KPI в их привязке к процессам, подразделениям и персоналу банка.

Часто оказывается, что при разработке полной системы ключевых показателей не по всем разработанным KPI имеется информация в информационных системах банка. Для таких показателей BPM-система становится первичной учетной системой, в которую фактические значения KPI и данные для их расчета вводятся вручную.

4. Выбор ключевых показателей для включения в систему оплату труда

и разработка методов расчета премий на основе KPI

Нужно помнить, что главная цель разработки ключевых показателей в банке - это реализация стратегии и повышение эффективности банка, а задачей системы мотивации и оплаты труда является поддержка этой главной цели, или снижение риска ее не достижения.

Перед разработкой системы мотивации и оплаты труда многие банки в течение нескольких месяцев "обкатывают" систему разработанных показателей в ходе мониторинга и контроля их выполнения. В рамках этой процедуры проверяется сбалансированность и полнота системы показателей, правильность определения целевых и плановых значений показателей, а также "выбраковываются" показатели, которые неактуальны (не важны и не проблемны), а также показатели, по которым трудоемко или невозможно проводить достоверные измерения.

Помимо этого, процедура план-фактного анализа ключевых показателей приводит к поиску решений по их улучшению, повышает внутреннюю мотивацию руководителей банка выполнять ключевые показатели и реализовывать разработанные решения. Для существенного повышения мотивации персонала на достижение KPI в банках внедряют механизмы материальной мотивации, стимулирующие персонал достигать поставленные цели посредством включения ключевых показателей их работы в систему оплаты труда.

В различных банках системы оплаты труда отличаются и имеют различные методы расчета вознаграждения персонала. Тем не менее, их объединяет одно. Помимо фиксированного оклада сотрудник получает премию, которая рассчитывается на основе показателей его работы. При этом каждый показатель имеет свой вес, согласно которому определяется его вклад в премию.

Стоит отметить, что в большинстве случаев в систему оплаты включаются не все показатели сотрудника. Это происходит по причине того, что слишком большое количество показателей, включенных в расчет премии, приведет к усложнению процедуры расчетов, а также может ухудшить понимание сотрудниками того, сколько и за что они получили, и как следствие, снизит эффективность системы мотивации персонала. Другая причина связана с тем, что некоторые показатели могут измеряться с помощью оценочных и экспертных методов. Включение в систему оплаты труда таких показателей без большой надобности не рекомендуется, так как это может вызвать демотивацию сотрудников в связи с недопониманием методики их расчета, а также недоверием к полученным экспертным оценкам.

В расчет премий могут включаться показатели более высокого уровня, за которые сотрудник не отвечает, но оказывает существенное влияние. Таким образом, допускается, что один и тот же ключевой показатель может участвовать в расчете премий различных сотрудников банка, при условии, что эти сотрудники существенно влияют на достижение этого показателя.

Обычно в банках в качестве периода премирования используется месяц или квартал, а для отложенных премий используется год. Соответственно для расчета месячной/квартальной премии используются показатели, контроль выполнения которых осуществляется один раз в месяц/квартал, а для расчета годовой премии используются ключевые показатели, измеряющие итоговый результат работы за год.

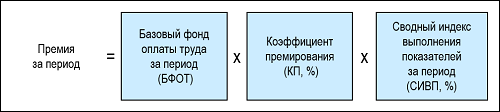

Многими банками вне зависимости от типа премии - месячная/квартальная или годовая, применяется следующий общий алгоритм расчета премиальных выплат (см. рис. 12). Премия за период рассчитается как произведение базового фонда оплаты труда (БФОТ), коэффициента премирования (КП, %) и сводного индекса выполнения ключевых показателей (СИВП, %).

Рис. 12. Общий алгоритм расчета премии

В идеале коэффициент премирования должен определяться индивидуально для каждой должности в зависимости от выполняемых функций, а также стратегии банка и политики в области работы с персоналом. На практике для решения этой задачи, банки используют три коэффициента премирования: первый самый высокий - для сотрудников всех зарабатывающих подразделений, второй средний по величине - для всех обеспечивающих подразделений и третий самый низкий - для всех подразделений управленческого типа. Например, в одном банке коэффициенты премирования для сотрудников трех типов подразделений составляли соответственно 50%, 30% и 20%.

Сводный индекс выполнения группы показателей представляет средневзвешенное значение индексов выполнения показателей, входящих в группу. При подсчете сводного индекса используются веса, сумма которых равна 1. Например, в случае трех показателей со значениями индексов выполнения 120%, 100% и 80% и весами соответственно 0.5, 0.3 и 0.2 - сводный индекс выполнения (СИВП, %) вычисляется следующим образом: 120% x 0.5 + 100% x 0.3 и 80% x 0.2 = 60% + 30% + 16% = 106%.

Часто сводный индекс выполнения ограничивают сверху и снизу, например, в качестве нижней границы берут значение 70%, а в качестве верхней границы - значение 150%. Это означает, что если сводный индекс меньше 70%, то премия не выплачивается, а если он больше 150%, то премия считается исходя из значения сводного индекса в 150%.

В идеале такая система расчета премий должна выполняться индивидуально для каждого сотрудника банка на основе выполнения его индивидуальных ключевых показателей, а также коллективных ключевых показателей, которые могут быть включены в систему материальной мотивации сотрудника. Внедрение такой системы мотивации, в особенности для банков с большой численностью персонала, требует разработки большого количества KPI, по которым регулярно нужно выполнять планирование, мониторинг и контроль выполнения показателей. Тем более практика показала, что не для всех подразделений банка целесообразна такая глубина каскадирования KPI и премирования на их основе, и часто достаточно остановиться на уровне подразделения.

По этим причинам в банках индивидуальная система мотивации обязательно разрабатывается для топ-менеджеров на основе стратегических KPI, а также для отдельных должностей, по которым это необходимо. Далее система показателей на их основе каскадируется до уровня структурных подразделений, выполняющих однородные функции, и как было упомянуто выше, делается это сначала для зарабатывающих подразделений, потом для обеспечивающих и в последнюю очередь для подразделений управленческого типа.

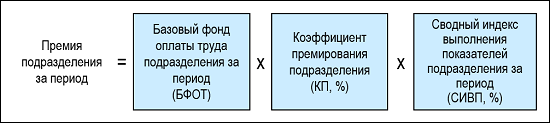

При таком подходе премии рассчитываются по подразделениям, по нижеприведенной формуле (см. рис. 13).

Рис. 13. Алгоритм расчета премии подразделения

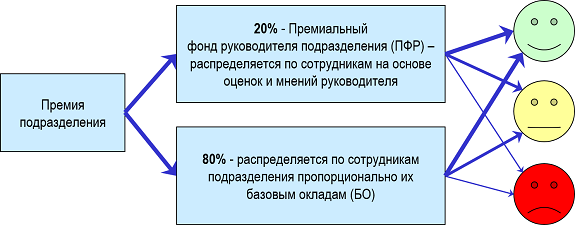

После расчета премии подразделения его руководитель распределяет премию по сотрудникам с учетом оценки их работы за отчетный период. Для того, чтобы уменьшить предвзятость руководителя подразделения, но в тоже время оставить ему возможность влиять на премию сотрудников, в банках механизм распределения премии отдела по сотрудникам часто осуществляют следующим образом. Установленный процент премии отдела (ФРП, %), например, 20%, отчисляют в фонд руководителя подразделения (ФРП) и эта часть премии распределяется по сотрудникам руководителем подразделения на основе его оценок, формирующих за каждый отчетный период. Остальная часть премии подразделения, в данном примере 80% распределяется по сотрудникам пропорционально их базовым окладам (БО) за отчетный период - см. рис. 14.

Рис. 14. Распределение премии подразделения по сотрудникам

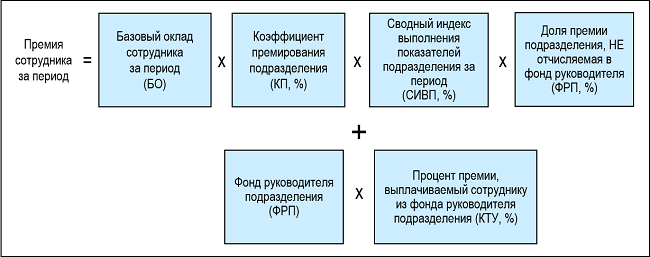

В результате полный алгоритм расчета премии сотрудников подразделения выглядит так, как показано на рис. 15.

Рис. 15. Алгоритм расчета премии сотрудников подразделения

Со временем, обычно, один раз в год, перечень ключевых показателей подразделения и их веса корректируются с учетом актуализации стратегии банка, изменений конкурентной среды и требований клиентов, а также с учетом изменившейся внутренней проблематики процессов.

Построение описанной в этой статье системы мотивации и оплаты труда (СМОТ) на основе ключевых показателей обеспечивает:

Прозрачность СМОТ - каждый сотрудник банка четко понимает критерии премирования и сможет самостоятельно корректировать свое поведение в соответствие со стратегией и потребностями банка.

Гибкость СМОТ - систему оплаты можно оперативно и просто перенастраивать с учетом изменившейся стратегии и потребностей банка. Для этого необходимо изменить необходимые нижеперечисленные элементы:

- Пересмотреть перечень KPI подразделений, их весов и целевых значений, на основе которых рассчитывается сводный индекс выполнения показателей (СИВП).

- Скорректировать коэффициент премирования (КП) для трех типов подразделений: зарабатывающих, обеспечивающих и управленческих подразделений. Также можно изменить саму классификацию структурных подразделений на типы.

- Скорректировать долю премии подразделения, отчисляемую в фонд руководителя подразделения, которую по сотрудникам распределяет руководитель на основе своих оценок и мнений.

Внедрение описанной в этой статье системы мотивации и оплаты труда дает современному банку следующие основные результаты:

- Повышение эффективности банка в целом;

- Повышение степени реализации стратегии банка;

- Улучшение ключевых показателей процессов и подразделений банка;

- Повышение удовлетворенности персонала и клиентов банка;

- Уменьшение текучести персонала банка;

- Предоставляет гибкий и простой механизм управления риском материальной мотивации персонала банка.

Литература

- Ковалев С., Ковалев В.: "Настольная книга аналитика. Практическое руководство по проектированию бизнес-процессов и организационной структуры".

- Роберт С. Каплан, Дейвид П. Нортон: "Сбалансированная система показателей: от стратегии к действию".

- Роберт С. Каплан, Дейвид П. Нортон: "Организация, ориентированная на стратегию. Как в новой бизнес среде преуспевают организации, применяющие сбалансированную систему показателей".

- Роберт Каплан, Дейвид Нортон: "Стратегические карты".

- Нили Э., Адамс К., Кеннерли М.: "Призма эффективности: Карта сбалансированных показателей для измерения успеха в бизнесе и управления".

- Мейер М.В.: "Оценка эффективности бизнеса: Что будет после Balanced Scorecard?".

- Пол Р. Нивен: "Сбалансированная система показателей: шаг за шагом".

- Нильс Горан Оливе, Анна Сьостранд: "Сбалансированная система показателей".

Методические материалы

- Пример расчета выполнения мотивационных целей и показателей структурного подразделения

- Пример расчета премии сотрудников структурного подразделения

Используемое программное обеспечение

- Бизнес-инженер - система бизнес-моделирования, разработки регламентирующих документов,

HR-инжиниринга и управления эффективностью. - Пример расчета премии сотрудников структурного подразделения в программном продукте Бизнес-инженер